囤房稅2.0是什麼? Q&A一次看!

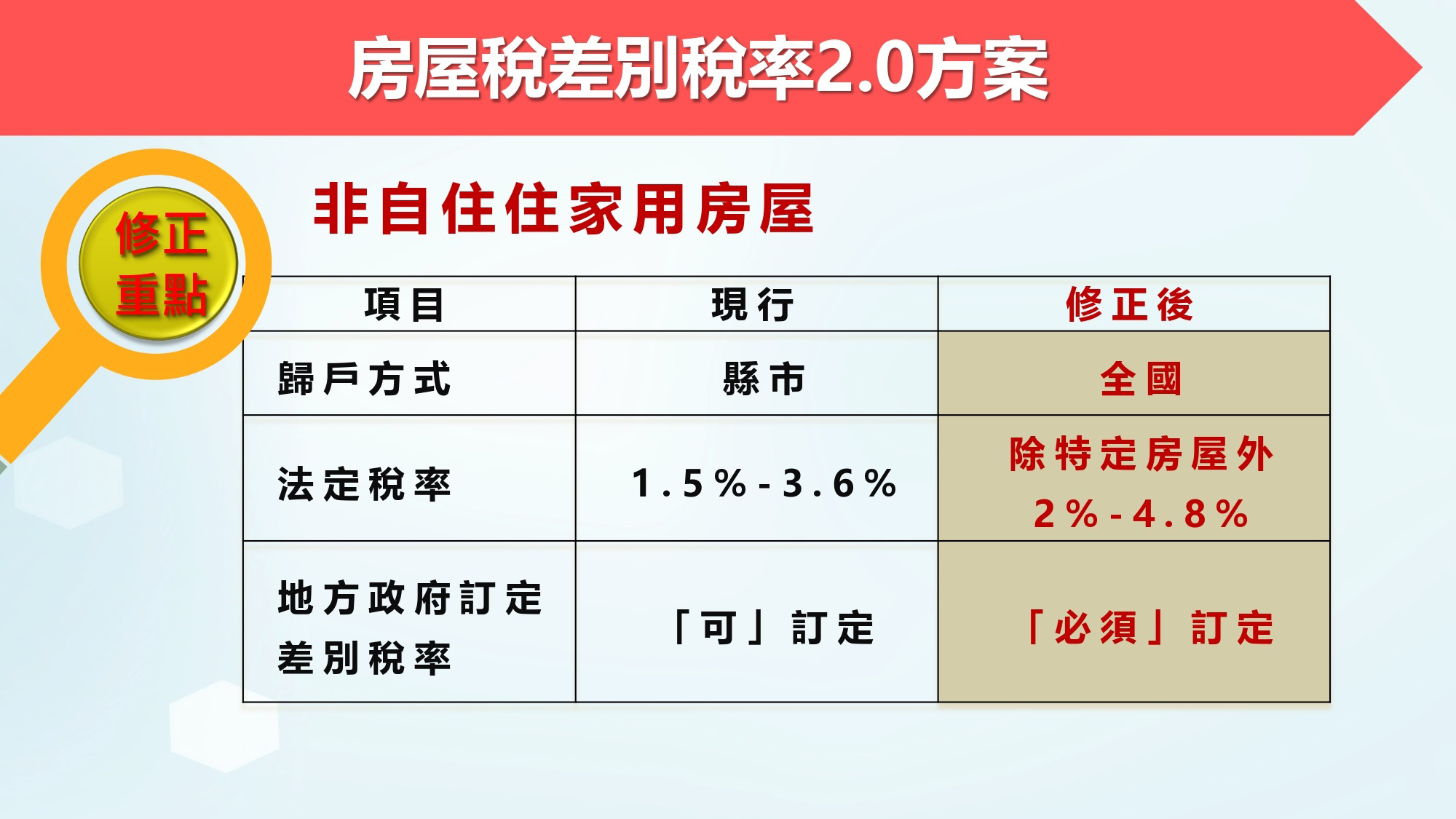

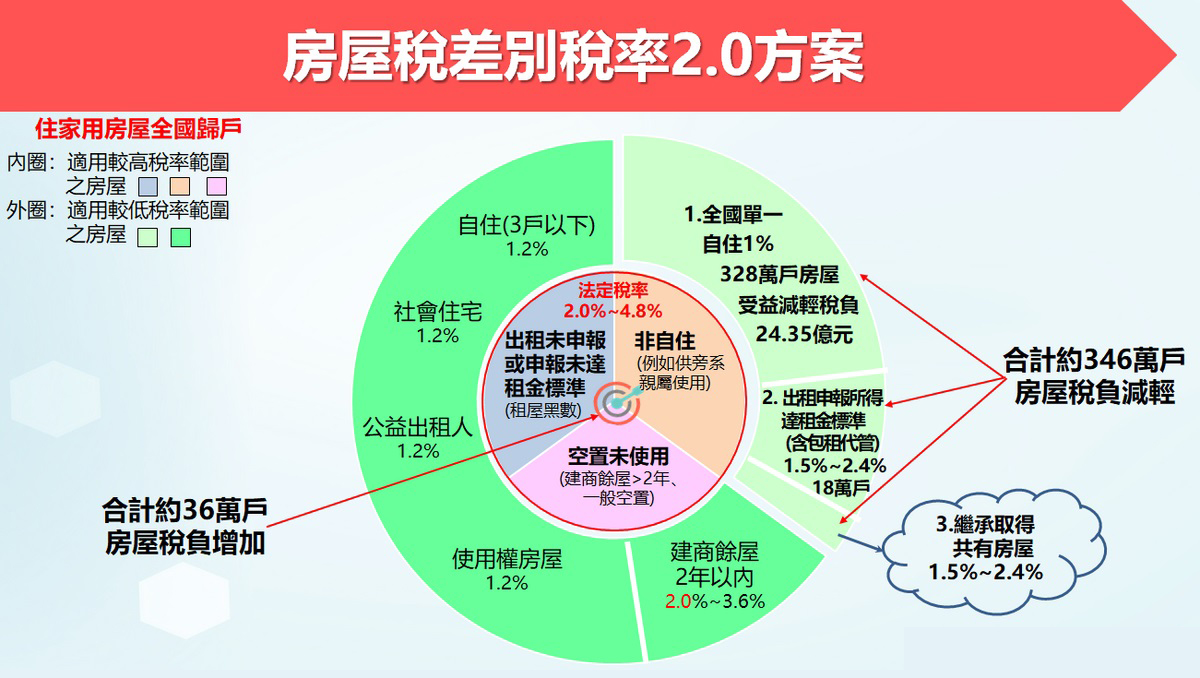

行政院會今(6)日拍板「房屋稅差別稅率2.0方案」,房屋稅將改採「全國歸戶」,並將現行非自住稅率提高2%至4.8%,草案9月底前送行政院審查核轉立法院審議,今年底完成修法,預定2024年7月1日實施新制,2025年5月正式開徵。

一、 囤房稅2.0是什麼?何時會實施?為什麼要課徵囤房稅?

據現行房屋稅條例,住宅用房屋分為「自住」、「非自住」,自住房屋3戶以內可享優惠稅率1.2%,第4戶起將視為非自住,稅率介於1.5%到3.6%,由地方政府決定是否採取差別稅率,俗稱「囤房稅」。財政部從兩方向祭出囤房稅修法,首先是從現行縣市歸戶改為全國歸戶,其次是調高非自住房屋稅率(囤房稅率),由現行的1.5%到3.6%提高為2%到4.8%。過去地方政府可視情況訂定,未來將要求皆必須訂定。

財政部將在9月底前將修法草案送行政院審查核轉立法院審議,盼立法院年底前順利完成修法,相關新制預定2024年7月實施、2025年正式開徵。

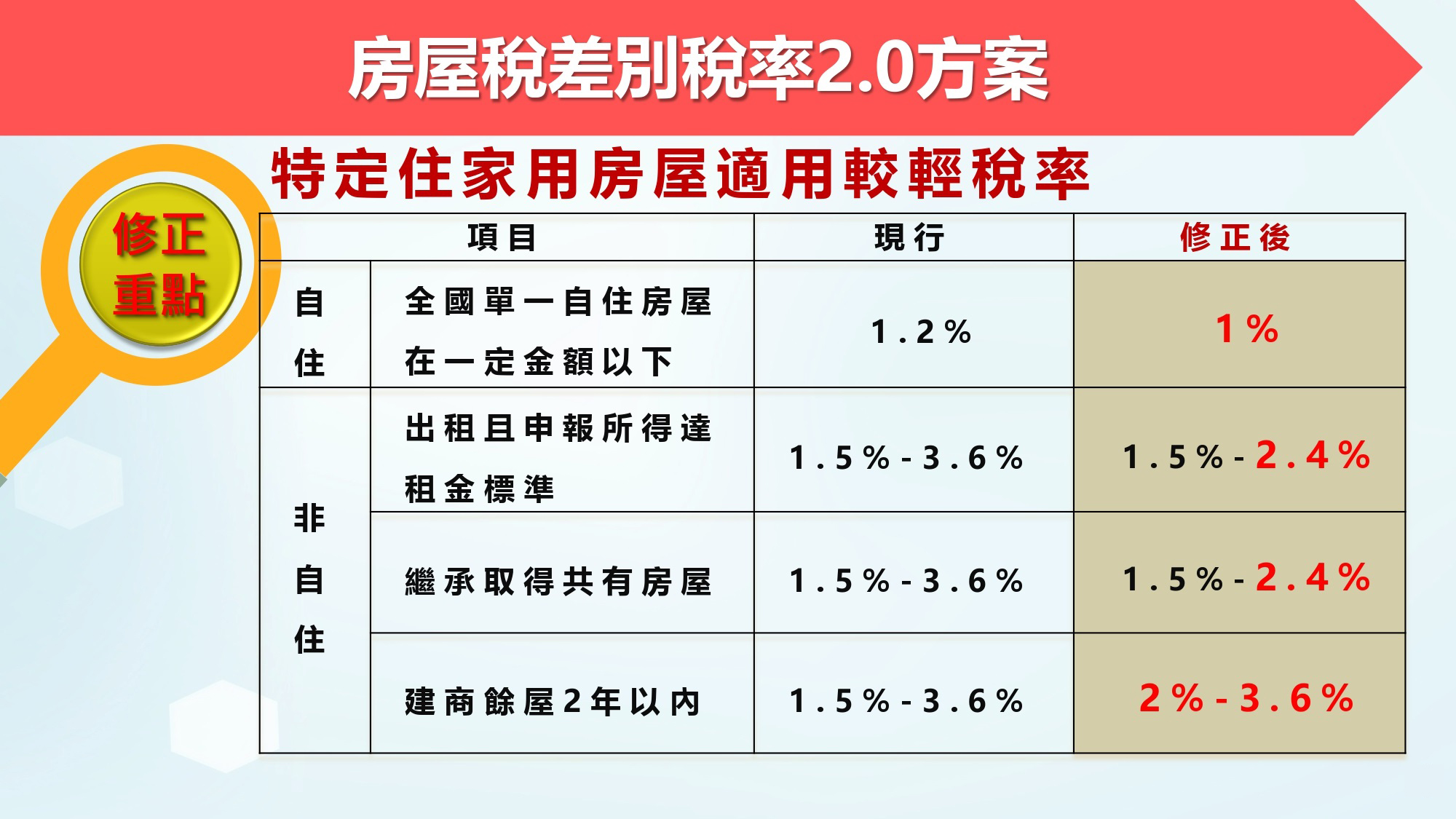

中央版和地方版囤房稅目標都是瞄準多屋族,主要是要回應居住正義的訴求,政策目標是希望鼓勵房屋有效利用。但為避免傷及無辜,財政部有排除適用較高稅率範圍的特定房屋。如果是全國單一自住,排除豪宅(標準由各縣市自行訂定)後,稅率從1.2降為1%,大約減稅6分之1。

二、 課徵囤房稅2.0預計會影響全台多少戶?課徵稅金會有多少?

財政部指出,修法後,全國歸戶將適用高稅率的有3大族群,包括出租未申報或申報未達租金標準、非自住用、空置未使用者,總計約有36萬戶房屋稅負增加,推估增加稅收為26億元。

但一定金額以下的全國單一自住房屋,稅率由現行1.2%調降為1%;出租申報所得達租金標準及繼承取得共有房屋者,稅率為1.5%至2.4%,合計約346萬戶房屋稅負減輕。自住房屋部分有328萬戶受益,減輕稅負24.35億元,出租且申報租賃所得達租金標準之房屋則是有18萬戶受益。

三、 財政部推出「房地合一稅」了,為什麼還要囤房稅2.0?兩者差在哪?會疊加嗎?

房地合一稅是交易稅,在買賣移轉時課稅,原持有房地在5年內出售,獲利將被課徵45%至35%的稅,藉此抑制短期投機操作。囤房稅是持有稅,欲藉由增加稅負,讓投資客把更多空屋釋出。

兩者沒有衝突,可以並行。但有學者認為,房地合一稅如果若沒搭配實施囤房稅,短期投資客將會延長囤房時間,等待5年後再出售,以規避房地合一稅的課徵,唯有兩稅同時實施,才能達到雙重效果。

四、 囤房稅2.0是用個人還是家庭來算?

房屋稅是對房屋所有人在持有期間所課徵的財產稅,課稅範圍包括房屋及附屬於該房屋並增加其使用價值之建築物。每年5月1日起至5月31日止,由當地地方稅稽徵機關發單課徵,課徵的對象本來就是房屋持有人。所以囤房稅2.0也是用個人計算,針對個人名下持有的房產課稅,但個人名下可以同時有好多戶房屋,所以會收到多張稅單,稅單就是發給持有人,但計算基礎是用戶數。

五、 囤房稅從第4戶起算是按4戶平均價值徵收,還是依置產先後順序的第4戶?

依現行規定,囤房大戶在不同縣市持有房屋,例如在台北持有3戶、高雄持有3戶,皆可適用較低的自住稅率;改採全國歸戶後,6戶房屋只能有3戶自住,剩餘3戶為非自住會被課囤房稅。至於房屋跨縣市者,民眾未來可自行選擇申報縣市。

所謂的第4戶起,就是持有人在三戶自用之外的第4戶,不以購買先後順序為準。

六、 囤房稅2.0「非自住稅率」最高達4.8%,請問會按實價課徵稅率嗎?

房屋稅的計算公式是:

應納稅額=房屋課稅現值 × 稅率

房屋課稅現值 = 核定單價 × 面積 ×(1 – 折舊率 × 折舊年數)× 房屋街路等級調整率(路段率)

核定單價 = 標準單價 ×(1 ± 各加減項之加減率)± 樓層高度之超高或偏低價

也就是說,並非按照房屋目前的實價課徵,而是用「現值」,現值是要依核定的單價來計算。

七、 課徵囤房稅2.0對民眾有何影響?

徵囤房稅2.0,是對持有房屋在三戶以上者才有直接的影響。不過,可能會有外溢效果。

房仲業者就說,此舉雖符合量能課稅原則,但抑制房價效果有限,也可能產生租金轉嫁效應。也就是房屋持有成本上升後,房東會把上漲的房屋稅灌進房租裡。

對此,財政部長莊翠雲表示,如果房東屬於公益出租人,也就是承租人有去領取租金補貼,公益出租人房屋稅率仍維持1.2%。政府鼓勵持有房屋的人釋出,讓需要住的人可以承租得到;如果出租給包租代管業者,再做社會住宅,稅率也是1.2%;若是自行出租,也是比一般持有房屋的稅率要來得低,目的是避免租金轉嫁到承租人。

另外一個可能影響是,有些偏鄉的房子由多人繼承,在總歸戶的角度來看,即使只持有部分持分,都算成一戶,要計算房屋稅,有可能造成偏鄉低價的房子被拋棄繼承。

八、 各縣市囤房稅研擬調整狀態為何?

房屋稅屬地方稅,自2014年修正「房屋稅條例」後,授權地方政府可視縣市狀況,按房屋所有人持有的非住家用房屋訂定差別稅率,區間在1.5%至3.6%,實施多年以來,共有10縣市已採差別稅率,按上路順序分別是,台北市、宜蘭縣、連江縣,台中市、桃園市、台南市、高雄市、新竹縣、新竹市、屏東縣都是去年7月啟動。目前六都僅剩新北市尚未訂出囤房稅。其餘12縣市仍採最低稅率1.5%課徵。

實施囤房稅2.0後,差別稅率級距仍由各縣市政府自行訂定。